Azucarera y Banco Santander firman un acuerdo para garantizar la cadena de suministro

16 julio, 2020

Azucarera apuesta por la sostenibilidad y se suma a la plataforma Lean & Green para reducir la emisión de CO2

27 julio, 2020

Azucarera y Banco Santander firman un acuerdo para garantizar la cadena de suministro

16 julio, 2020

Azucarera apuesta por la sostenibilidad y se suma a la plataforma Lean & Green para reducir la emisión de CO2

27 julio, 2020ANÁLISIS DE MERCADOS

Por Álvaro Ballano

Analista de mercados internacionales en Azucarera

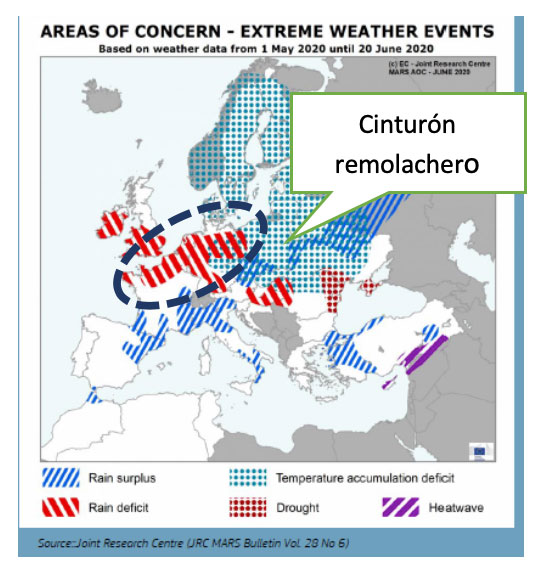

Mucho se está hablando en las últimas semanas sobre la situación del cultivo de la remolacha en los 27 países miembros de la Unión Europea (EU 27), y especialmente de las posibles pérdidas de rendimiento provocadas por el llamado “virus amarillo”, que estaría dañando las parcelas del cultivo en el llamado “beet belt” europeo.

Para iniciar este informe, pongámonos en el contexto de la situación actual del mercado del azúcar en la UE, y en el entorno mundial.

En octubre de 2017, la UE inició una nueva etapa en el mercado del azúcar, un mercado sin cuotas de producción donde los cultivadores e industriales podrían producir el azúcar que deseasen y exportar al mercado mundial sin limitación alguna, es decir, vinculaba el mercado europeo en mayor medida al mercado mundial. Sin embargo, nada cambiaba para las importaciones de azúcar, se mantenía los derechos arancelarios para la importación de azúcar crudo en 339 euros/tonelada y 419 euros/tonelada para el azúcar blanco, excepto para aquellos orígenes con los que la UE tiene acordados tratados preferenciales de importación. En este contexto, cuando la UE es excedentaria tiene que acudir al mercado internacional a vender sus excedentes, tal y como ocurrió en la campaña 17/18, y sin embargo tiene que recurrir a este mismo mercado para importar azúcar cuando el balance es deficitario en la UE, algo que se ha producido en las dos últimas campañas, y que todo apunta, se agravará en la próxima campaña 20/21. Sobra decir, que a medida que la UE incrementa la demanda de importación, el coste del azúcar en los que hemos denominado “orígenes preferenciales” es mayor y, por tanto, dicho efecto se traslada al mercado doméstico europeo, y en especial a aquellos países que dependen de dichas importaciones, caso de España.

¿Cómo está el mercado en estos momentos?

Si analizamos el mercado mundial, tras una campaña 19/20 de fuerte déficit, todo apunta a un ligero excedente en la próxima campaña 20/21, por la mayor producción en Brasil y recuperación en India. Además de los efectos provocados por la COVID-19, lo que ha originado un desplome del precio del petróleo que ha arrastrado, a la baja, a buena parte de las materias primas y también el etanol, incrementando la producción de azúcar vs combustible en CS Brasil.

En cuanto al consumo, a nivel mundial, la crisis del coronavirus parece haber dejado ligeramente a la baja el consumo de azúcar en la presente campaña 19/20. Se han producido algunos cambios en los hábitos de consumo, así por ejemplo, decrece en algunas categorías como refrescos, mientras por el contrario observamos cómo crece en los hogares. Esperamos que la senda del crecimiento en el consumo mundial de azúcar vuelva a recuperarse en la próxima campaña 20/21.

Por tanto, nos encontramos ante un mercado mundial con un ligero excedente de producción pero con escasa disponibilidad adicional de azúcar en los “orígenes preferenciales”, donde la UE puede importar con arancel reducido.

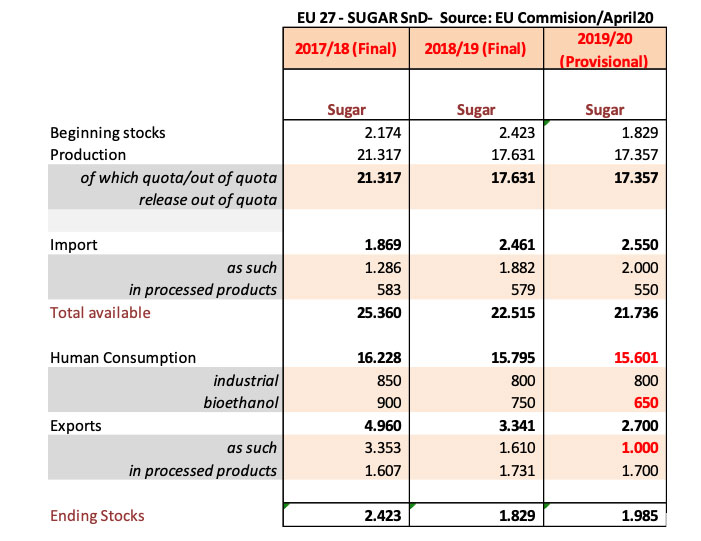

Mientras, en Europa, la campaña 2019/20 finalizará con un stock de azúcar cercano a los dos millones de toneladas, como consecuencia del menor consumo y exportaciones previstas.

Gráfico 1.- Balance Europeo de azúcar. Fuente: Comisión Europea

Sin embargo, la noticia se centra en lo que puede ocurrir en los próximos meses, en la producción de azúcar para la campaña 20/21.

Hasta el momento, sabemos que hay una menor superficie de siembra en la UE 27, en torno a un -2%, según fuentes de la propia Comisión Europea e incluso algún país importante, como es el caso de Francia, dicha reducción se acerca al -5%.

La segunda incógnita para saber la producción de azúcar es el rendimiento. Y es, en este apartado, donde se centran las incertidumbres de la producción de azúcar para 20/21.

Buena parte del cinturón remolachero europeo ha sufrido, por un lado, los efectos de la sequía durante la pasada primavera y, por otro, la aparición de diferentes enfermedades, especialmente transmitidas/propagadas a través del pulgón.

Así, fuentes autorizadas como es la CGB (Confederation Generale des Planteurs de Betteraves) en Francia, advierten de los peores rendimientos vistos en los últimos 15 años en algunas regiones productoras del país vecino, como consecuencia de la aparición del “virus amarillo”. Dicha situación se traslada también a otros países del entorno como son Bélgica y Alemania.

*Link y fotografías con la situación de algunos campos donde se puede observar, en la imagen de la izquierda, el déficit hídrico en el cinturón remolachero y en la de la derecha, campos afectados por el “virus amarillo”:

Nomination de Julien Denormandie au poste de Ministre de l’agriculture et de l’alimentation

No solo ha sido esta institución, CGB, sino otras fuentes relacionadas con la investigación del cultivo de remolacha en Europa como ITB, VSZ, CBB, IRBAB… las que advierten de esta situación del cultivo en buena parte del territorio europeo.

¿En esta situación, cómo afecta al mercado europeo de azúcar?

Pues bien, si nos atenemos a los porcentajes estimados de pérdidas de rendimiento por CGB, en Francia y los países limítrofes, estaríamos hablando de una reducción de 2,7 millones de toneladas de azúcar en el balance Europeo. En este escenario, aun reduciendo el consumo humano, etanol y exportaciones a los niveles más bajos, sería necesario incrementar las importaciones notablemente para cubrir ese déficit. Y aquí volvemos al inicio de este artículo, ¿dónde podemos encontrar ese azúcar? Pues bien, ante la escasez disponible en los países preferenciales habría que recurrir, en primer lugar, a los contingentes llamados CXL, con un derecho de importación de 98 euros/tonelada, lo que encarecería notablemente el precio del azúcar refinado en destino, e incluso posiblemente el volumen disponible en estos contingentes CXL no fuesen suficientes para cubrir el déficit de azúcar en la UE, en caso de confirmase las pérdidas publicadas por asociación de cultivadores franceses.

Por tanto, todo apunta a una nueva campaña 20/21 con déficit entre producción y consumo en la UE, tercera consecutiva, dicho déficit se puede agravar por la situación de los campos de remolacha en las principales zonas productoras. El peor escenario descrito por la CGB podría ser dramático, pero incluso en caso de una situación intermedia en lo que a pérdida de rendimientos se refiere, sería más que suficiente para ver un mercado europeo de azúcar muy firme.

Esta situación de escasez en la UE debería afectar más a los países deficitarios del sur de Europa como España e Italia, donde una buena parte de su déficit estructural de azúcar es cubierto con importaciones de los excedentes franceses o alemanes y en esta ocasión la disponibilidad de azúcar en estos países para poder abastecer dichos mercados periféricos será mucho menor.